互联网存款“打补丁”债方管理迎接挑战

近几年来,网上存款业务发展迅速。然而,在"大踏步"之际,监管机构对网上存款的风险管理提出了警告。

中国人民银行金融稳定局局长孙天奇在一个公开论坛上表示,多家银行已在互联网金融平台上推出存款产品,突破了地区对当地法定银行经营的限制,从债务业务的角度看,已成为一家国有银行。此类存款的流动性特征不同于传统储蓄存款,风险管理和监管应能相互配合。

互联网存款的风险是什么?它将如何监管?一位监管机构告诉"中国商报"(China Business Daily),对于银行而言,通过第三方平台收集存款并不一定会降低存款成本,甚至比网点持有的存款还要高;如果管理不善,它可能导致第三方平台非法吸收存款,并以银行的名义从事金融欺诈。

变相突破地域限制

通过互联网平台销售存款已成为一些银行收取存款的重要渠道。孙天奇表示,一些银行的互联网平台存款增长迅速,规模相对较高,一家银行通过互联网平台接受存款,存款总额甚至占其存款总额的70%。

互联网财富业务管理专家王永生指出,银行通过互联网获取存款有两种方式:自营平台和外部平台。实力雄厚的国有银行、股份制商业银行和总城商业银行毫不犹豫地开发自有银行应用程序,以优化客户体验,为客户提供一站式存款、贷款、外汇和其他服务。大多数城市银行、农业银行、村镇银行和新成立的私人银行并不具备金融和技术实力,因此一些银行选择互联网平台作为存款产品的合作伙伴。

记者浏览主要互联网平台发现,主要向私人银行、城市商业银行和部分农业商业银行销售存款产品的发行人;也有国有银行和互联网平台定制存款产品。互联网平台一般只提供账户指导、产品展示说明等服务,第二类账户信息和存款余额用户经用户授权后可在第三方平台上查阅。

荣360大数据研究所分析师刘银平告诉记者,银行通过互联网平台、第三方中介(互联网平台)销售存款产品,保证用户账户信息的安全,在进入银行账户过程中提供安全渠道,但该平台不负责产品安全问题。存款安全问题由银行和储户共同承担。在存款保护制度下,如果银行破产,100%的本金和利息可以保证在500000元以内,超过500000元的补偿比例应根据清算结果批准。

一家城市公司互联网财务部告诉记者,银行在互联网平台上销售存款产品,银行需要向平台支付"转帐费",通常银行按照平台平均每日存款余额的2/1000至3/1000向平台支付手续费。

值得注意的是,在银行利用互联网平台快速收集存款的同时,互联网存款的潜在风险和治理也受到了关注。

孙天奇指出:"近两年来,多家银行在网上金融平台上推出存款产品,加大了存款征集力度,拓宽了接待客户的渠道,许多消费者也享受到了非常方便的存款服务。这类产品收入高、门槛低,已成为一些中小银行吸收存款、缓解流动性压力的主要手段。然而,监管机构和金融机构面临的新课题是,这一模式突破了对地方法定银行运营的区域性限制。一些地方银行已经能够通过互联网金融平台从全国吸收存款,并从债务业务的角度成为全国性的银行。

互联网存款业务中的平台风险不容忽视。"一旦监管政策暂停,或银行暂停在依赖合作伙伴的互联网平台上的合作,就可能导致银行存款规模急剧下降,流动性风险急剧上升。本地银行,特别是农业银行和乡村银行,可能不喜欢透过互联网举办跨地区展览;有些互联网平台可能管理不善,导致客户信息披露,或从事影响互联网平台运作稳定性的高风险业务,令后续客户服务难以维持。"王永生是这么说的。

-

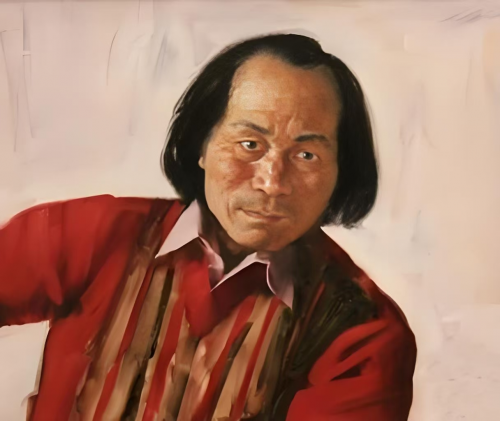

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16