北辰实业前三季度结转量和结转价格均出现下降,自有资产的恢复仍然乏力

近日,北京北辰实业有限公司(以下简称“北辰实业”)公布了今年前三季度业绩。前三季度,由于建筑面积、复工面积、竣工面积同比下降,归属于母公司的收入和净利润分别下降52.09%和90.13%。

值得注意的是,公司三季度归属于母公司的净利润大于中期报告中86.19%的净利润。可以看出,北辰实业有限公司在三季度国内经济普遍复苏的情况下,其业绩并没有发生明显变化。

北辰实业三季报数据显示,公司前三季度实现营业收入48.25亿元,同比减少52.09%;实现归属于母公司的净利润1.29亿元,同比下降90.13%。扣除非经常性损益后归属于母公司的净利润7455.45万元,同比减少94.24%。

与一季度母公司净利润1.97亿元相比,北辰第二季度和第三季度分别亏损2000万元和5000万元。在国内经济持续复苏的同时,公司业绩却持续亏损。

从2019年年报数据来看,北辰实业虽然有很多与自持物业相关的收入,但商品房销售收入仍占绝对主力的86.23%。因此,房地产开发与结转是影响业绩的核心因素。

实际上,在结转方面,北辰实业处于量价齐跌的状态。公司前三季度实现新开工面积80.15万平方米,同比下降34.18%,收入同比下降52.09%,竣工面积155.3万平方米,同比下降12.16%,同比下降22.37%。

可见,北辰的平均结算价格有所下降。根据公司经营数据公告,前三季度结算面积27.25万平方米,同比下降47.06%;结算金额36.78亿元,同比减少54.32%。

这使得北辰的毛利率和净利润率大幅下降。从2019年的9.16%升至今年的3.92%。

前三季度,北辰实业实现销售面积50.65万平方米,同比下降50.34%,销售金额90.43亿元,同比下降40.82%,销售均价17854元/平方米。

在销售乏力的情况下,公司加大了拿地力度。1-9月,北辰实现新增房地产储备42.27万平方米,略低于同期销售面积,但同比增长59.69%。

然而,北辰加大征地力度的合理性值得怀疑。截至上半年,公司土地储备面积达到726.57万平方米,与上半年50.65万平方米的销售量相比,可以满足10年以上的销售需求。即使按照2019年126万平方米的销售预测,未来6年也足够了。

相比之,目前主流的房地产龙头企业景气周期一般在3-4年左右。在当前杠杆化的背景下,房地产业强调快速周转、快速支付、减少负债、提高利润率。

-

蓝帆医疗携手山东省立医院启动减重患者手术慈善捐赠活动,打造减重公益新标杆互联网 2023-07-04 14:56

蓝帆医疗携手山东省立医院启动减重患者手术慈善捐赠活动,打造减重公益新标杆互联网 2023-07-04 14:56 -

热烈祝贺! 爱创科技加入中经联溯源技术专业委员会!原创 2023-07-04 14:49

热烈祝贺! 爱创科技加入中经联溯源技术专业委员会!原创 2023-07-04 14:49 -

中核海得威“健康管理进校园”暨“健康护胃中国行”四区公益活动第一站成功举办互联网 2023-07-04 14:35

中核海得威“健康管理进校园”暨“健康护胃中国行”四区公益活动第一站成功举办互联网 2023-07-04 14:35 -

循环智能在2023全球数字经济大会斩获“大模型行业应用典型场景案例”等成果互联网 2023-07-04 14:27

循环智能在2023全球数字经济大会斩获“大模型行业应用典型场景案例”等成果互联网 2023-07-04 14:27 -

中核海得威亮相2023深圳国际高性能医疗器械展互联网 2023-07-04 14:23

中核海得威亮相2023深圳国际高性能医疗器械展互联网 2023-07-04 14:23 -

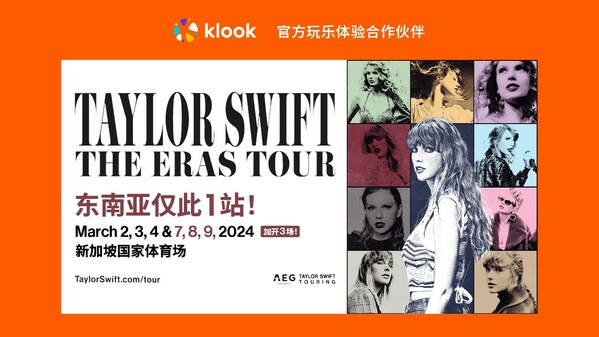

Taylor Swift | The Eras Tour新加坡站Klook7月7日中午12点开售环球新闻网 2023-07-04 14:18

Taylor Swift | The Eras Tour新加坡站Klook7月7日中午12点开售环球新闻网 2023-07-04 14:18