房贷利率“换锚”,全年LPR定价机制“认可度”提高

面对几万元、几万元的购房款,“房贷”几乎是每个购房者绕不开的话题。今年以来,“是否改锚”LPR和“是否改为固定利率”成为“房贷族”的必然选择。

2019年8月,中国人民银行宣布,自2019年10月8日起,新发商业性个人住房贷款利率以最近一个月同期市场报价利率(LPR)为定价基准加点。同年12月,央行发布公告,要求自2020年3月1日起,在2020年8月31日前完成个人住房贷款LPR定价基准的转换。2020年8月25日,大限将至,工、农、中建、邮储五家国有银行将对符合转换条件但尚未转换为LPR的存量浮动利率个人住房贷款定价基准进行折算。

现在,LPR机制已经运行了一年。以2019年10月8日为时间节点,新按揭借款人和现有按揭借款人对LPR定价有何看法?”《证券日报》记者就此进行了采访调查。

今年9月刚在北京办理完购房手续的琪琪(化名)告诉记者,她最终选择的是一家国有银行的组合贷款,即住房公积金贷款加商业贷款。”其中,公积金贷款额度120万元,年利率3.25%;商业贷款额度73万元,年利率5.20%(北京市个人住房贷款定价基准为:首套个人住房贷款利率不低于同期LPR+55基点,1个基点等于0.01%;2020年8月,LPR报价为4.65%,即4.65%+0.55%=5.20%,每月还贷总额在1万元以上。因为别无选择,LPR定价的主要焦点是利率变化趋势。”

“我的房贷由银行直接转为LPR定价”,现房贷款借款人张杰(化名)向记者透露,2018年她在郑州市贷款购买商品房,年利率为5.635%(基准利率上浮15%)贷款银行的手机应用程序显示,我的抵押贷款定价基准是LPR加83.5个基点。由于我同意每年1月1日进行调整,执行利率在转换为LPR后不会立即调整,而是在2021年1月1日随着LPR的变化而调整。但如果按最新LPR报价的4.65%计算,我的房贷年利率将为5.485%,确实比原来的年利率更划算。”

家住河北省邯郸市的金先生也是“按揭家庭”的一员。今年 3 月,他将抵押贷款转换为 LPR 定价。转换后,抵押贷款的定价基准为 LPR 加 -39 个基点,执行贷款年利率为 4.26%。过去,我每月要还贷 3008.11 元,但以后,每月只需还贷 2959.19 元,每月节省 48.92 元。”

9 月 15 日,中国人民银行货币政策分析小组发布《中国货币政策执行情况报告》补编。指出,金融机构新增贷款大多采用 LPR 作为基准定价,股票浮动利率贷款定价基准转换已于 2020 年 8 月底顺利完成,转换率达到 92% 以上。此外,一家国有银行客服告诉记者,“我行 90% 的存量房贷客户都已转为 LPR 定价”;另一家银行通州分行营业部工作人员向记者透露,“据我所知,多数存量房贷客户已转为 LPR 定价,

记者注意到,被动调整为 LPR 定价的贷款人也可以根据年内 LPR 的走势决定是否回归固定利率。如在 2020 年 12 月 31 日前已通过相关渠道完成贷款转换,则可通过五个渠道将相关异议转为银行(含五个渠道,可在 2020 年 12 月 31 日之前通过相关渠道进行转贷)。

河南省信阳市的常女士正努力在年底前将房贷改回固定利率。”毕竟,我的贷款期限还剩不到 5 年,如果 LPR 定价上涨,就不会有回报。”

易居研究院智库中心研究总监严跃进在接受《证券日报》记者采访时提出,“LPR 定价机制是市场定价行为,而不建议转换后的借款人来回互换,毕竟利差本身并不大;

谈到未来 LPR 定价的趋势,阎跃进表示,“预计后续 LPR 下调空间不大,但整体情况仍将维持低位。”

-

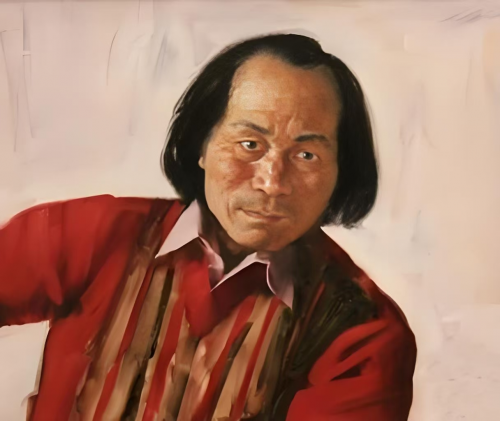

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16