多家银行保本理财归0,养老理财受监管指导

新的资本管理规则已经出台两年多了,银行财务管理仍处于平稳转型的过程中。

各大银行的保本产品正处于不断退出的过程中,保本理财产品的提款率在过去一年中加快了。

21 世纪经济报道 " 记者对银行半年度报告和最近的银行财务管理数据进行了梳理,发现许多银行的保本和财务管理已经完全清理完毕,国有银行和少数股份制银行仍然拥有规模庞大的保本金融股,而且继续是旧产品,但整体规模正在逐步缩小。

在利率环境和资本市场的影响下,转型期银行也面临着一定的压力

此外,在银行财务管理领域也出现了许多 "新气象",一些专题金融产品或特色产品逐渐出现,如老年财务管理,但记者也了解到,由于相关政策尚未正式推出,部分银行养老金融产品受到了监管和引导。

一些银行的资本保存和财务管理是明确和明确的。

在资本管理转型下,资本保全和财务管理的逐步退出是必然趋势。财富管理产品和存款储蓄产品将被严格区分开来。在产品方面,新资本管理规则的核心要求是产品不能仅仅投保资本保险收入,必须是净值波动、实时风险结算,投资者对自己的损益负责。

资本保全和财务管理已开始退出历史舞台。

根据半年一次的银行报告和记者获得的一些银行金融发行数据,到目前为止,一些银行已经完全清空了保本和财务管理。

交通银行(601328)、邮政储蓄银行(601328)、杭州银行(601166)、兴业银行(601166) 和其他银行在半年一次的报告中明确表示,保本和财务管理已经清理完毕。

截至 7 月底,银行财务数据还显示,渤海银行、浙江招商银行、广发银行、华夏银行(600015,股票栏)等银行的余额为 0。

在其他银行中:

到 7 月底,民生银行(600016,股票吧)只有一次资本保全和财务管理,规模馀额只有 2 亿。

光大银行(601818,股票吧)和中信银行(601998,股票吧)仍有两家银行,保本规模和财务管理规模分别减少了 1761 万元和 1.78 亿元,到 7 月底的股票规模分别只有 3.48 亿元和 21 亿元。这些银行都没有在 7 月份发行新的保本理财产品,也没有更新旧的保本产品。

与此同时,一些大型国有银行和少数股份制银行继续通过资本保全筹集资金,这是由于大量的存量资本保存,既有旧产品的更新,也有新产品的发行,但所有银行的资本保全和财务管理的总体库存规模呈下降趋势,即净收款量为负数。

7 月份,工行共筹集资金 986.68 亿元,净增资金 258 亿元。中国建设银行(601939 股)、中国银行(60198 股)、中国农业银行(601288 家)和其他主要银行的情况相似,分别为 -156 亿元、-302 亿元和 -247 亿元。这些银行仍然拥有数千亿美元的资本保存和金融余额。在股份制银行中,招商银行(600036 股)、平安银行(000001 家)和浦东发展银行(600000 家股份制银行)7 月份继续通过保本筹集资金,净筹资分别为 -21 亿元、43 亿元和 -92 亿元。

老年人财务管理的监督与指导

近两年来,随着资本管理市场养老金概念的迅速升温,各类资本管理机构发行养老保险产品的积极性很高,特别是在第三支柱相关政策开放后,保险、基金等相继推出了递税商业保险、养老目标基金等明确定位的养老市场资本管理产品。

去年年中,人类和社会事务部表示,打算考虑建立一个账户系统,建立统一的信息管理服务平台。按照规定,银行财务管理、商业养老保险、基金等金融产品都可以通过市场的长期投资和运营,成为养老保险产品的第三大支柱,实现个人养老金的保值增值。

其后,银行机构亦积极为长者发行金融产品。

近日,记者从多家银行获悉,监管机构对银行养老金融产品提出了窗口指导,每家银行的具体口径不同,但总的来说,要求现阶段不强调银行财务管理的养老金属性,具体要求包括产品不能包含 "养老金" 字样,不能公开宣传这类产品等。

它可能担心这会误导投资者保护他们的资本。" 一家银行消息人士告诉记者。

另一家城市公司还告诉记者,事实上,银行发布的老年财务管理与其他类型的财务管理并没有真正的区别,这一方面更像是一种 "噱头",一方面是为了吸引投资者,另一方面是为了利用这个机会推广长期产品。" 应该等到有了更明确、更统一的监管政策后,才能鼓励发行。

压力下的财务管理转型

银行财务管理的净资产转型继续深化,公开数据显示,符合新规定要求的净资产产品所占比例已超过一半,部分银行甚至达到 70% 和 80%。在发行量方面,近几个月来银行发行的新产品数量有所下降。据溥仪标准统计,今年 7 月和 8 月银行理财产品的发行量分别较前一个月下降了 21.46% 和 44.58%。

自银行财务管理改革开始以来,新发行的产品主要是开放式产品。今年到目前为止,开放式净资产产品的发行量比今年年初增长了 84%。常规开放产品的优势是可以推出,现在期限已经基本到期,可以卷起来。" 一位银行资产经理向记者介绍了新产品的下降情况。

从市场环境的角度来看,就银行财务管理而言,目前最大的客观环境是回报率下降。银行财务管理作为资本管理产品的主要类型,在市场利率下降的环境下,收益率持续下降也是大势所趋。事实上,自 2018 年初以来,银行理财产品的回报率一直在下降。根据溥仪标准的监测数据,以整个市场一年理财产品为例,从年化回报率 5% 左右,一路降至目前的 3.55%,为 2010 年以来的最低水平。8 月份,预期收盘价人民币产品的平均收益率为 3.75%,较上年同期下降 0.03 个百分点,为近 45 个月来的最低水平。

从新的净值银行理财产品的运营来看,今年仍处于过渡期,但由于资本市场的剧烈波动,一些净值理财产品的净值数据也出现较大波动,这也是金融转型过程中的压力。

我们有一种新产品在今年 7 月中旬进入开放期时降至 1 以下,可赎回的客户以低于成本的价格赎回,因此没有办法这样做。

一位股份制银行财务经理告诉 "21 世纪经济报告","客户接受了这种情况," 一位股份制银行财务经理告诉 "21 世纪经济报告"。

银行虽然在一定程度上面临客户流失的风险,但这也是转型过程中必然面临的情况,也是投资者教育中不可或缺的过程,尽管银行财务管理新产品的收益下降和净值波动问题使银行在一定程度上面临着客户流失的风险。

事实上,近两年来,监管部门对银行金融的设计、销售和管理始终保持着严格的监管态度。去年底,全国各地的银行保险机构侵犯了消费者的权益,并对银行财务管理、资本保全和收入保护的行为提出了特别的警告。

-

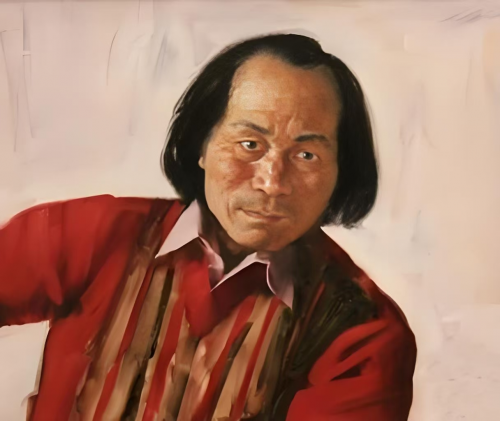

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16