银行理财子公司抢占养老产品市场

随着我国人口老龄化的加剧,养老金融服务的市场发展空间也在不断扩大。就金融机构而言,养老金融管理市场是 "蓝海",如何尽快布局也引起了人们的广泛关注。

近日,"证券日报" 记者走访多家银行发现,过去一年,兴阴金融管理、光大金融资源为老年金融产品提供资金,有工行财务管理、中国银行财务管理、建信金融管理、银行融资、银行金融、中国邮政财务管理等银行金融子公司推出了一系列老年理财产品。

交通银行研究员、西泽研究所高级研究员邓宇在接受 "证券日报" 采访时说,商业银行养老金融产品的收入远高于一般存款利率,但存在着发展周期短、操作繁琐、难以实现预期目标等问题,特别是商业银行开发的老年金融产品难以满足老年人的实际需要。因此,金融业务的功能在财务管理水平上有着密切的体现,但对老年人生活质量的关注却不够。

银行老年金融业务

制度尚未形成

众所周知,我国养老金有三大支柱:第一支柱是社会保障基金和基本养老金;第二支柱是企业年金和职业年金;第三支柱是个人养老金产品。

兴业研究分析师陈浩表示,金融机构参与基本养老保险第一支柱基金运作的方式主要是申请成为其投资管理人和受托人,这是头部基金公司和保险公司的天下;部分商业银行具备受托人资格,但不具备投资管理人资格养老第二支柱中的企业年金和职业年金,对于资管机构来说,相当于机构客户资金。目前,仅有少数规模较大的公募,险资,券商具备投资管理人资格。一是银行可以申请成为企业年金的受托人,受托人和投资管理人;二是可以向企业年金投资管理人销售银行或子公司的理财产品。但这两种方式都是以获得 "企业年金基金管理机构" 资格为前提,目前获批这一资格的银行寥寥无几。

一位银行业内人士告诉记者,养老金投资经理资格的审批一直非常严格,随着养老金市场的发展,允许金融子公司成为投资管理的第二支柱应该是大势所趋,但并非所有机构都能取得这一资格,或经过严格筛选。

近日,记者到多家银行购买养老金融产品,一位股份制银行经理向记者推荐了养老理财产品的主题,但记者注意到,养老产品的表现高达 4.10%,周期长达 2 年,可以随时赎回。同时,银行经理告诉记者,该产品可以继续拥有,风险水平也是最低的。

记者发现,目前银行的养老金融产品大多体现了两大特点:一是长期投资,二是考虑老年客户的医疗和养老支出安排,每一周期都设立股份分配,以保证客户的流动性安排。产品投资主要是 "固定收益和底层 + 增强权益" 的策略。

邓宇说:"就商业银行养老金融产品的发展规划而言,各大商业银行都在积极拓展养老金融业务,但银行并未建立健全养老金融业务的组织体系,而是将养老金融业务与金融服务公司或零售部门的业务挂钩。" 此外,目前大多数商业银行尚未推出专门针对养老服务业的产品,银行也缺乏专业的研究人员,难以满足老年人的个性化需求,业务发展受限,在市场上的占有率较低为老年人提供金融服务,不仅要在硬件设备上贴近他们的需求,在人员投入上也要周密细致,在产品线设置上也要迎合老年人的风险偏好,真正为老年群体提供个性化服务

多家银行金融子公司

推出一系列养老理财产品

证券日报 " 记者从溥仪标准数据中了解到,截至今年 9 月 15 日,到 2020 年,市场上共发行了 75011 种银行理财产品,其中只有 179 种护理理财产品,占 0.24%。其中,65 家来自银行金融子公司,54 家来自国有控股银行,另外 10 家来自宁波银行,1 家来自光大。就问题数量而言,与 2019 年同期相比,增加了 65 个。可见,金融管理子公司是目前银行老年人理财产品的主要发行人。

记者梳理发现,具体来说,自今年年初以来,两家股份制银行金融子公司分别推出了第一批护理金融产品,分别用于兴阴财务管理和光大财务管理。

今年 4 月,兴阴推出了一款名为 "安裕 1" 的护理财富管理产品,该产品采用 5 年期封闭式管理,全部投资于固定收益资产,业绩基准为 5% 或 5.5%。

此前,光大金融管理公司还推出了 5 年封闭式净资产型上市财务管理 "阳光基金 1",1000 元开始投资,业绩比较基准为 4.7%≤6.1%。

除兴行财务管理和光大财务管理外,目前还有许多银行财务子公司,如工行财务管理、中国银行财务管理、建新金融管理、银行招聘财务管理、中国银行财务管理、中国邮政财务管理等银行财务管理子公司,为老年人推出一系列产品。上述金融子公司今年继续开展业务,推出相关养老产品。

值得注意的是,财务管理子公司发行的养老金融产品的收益率高于一般理财产品的收益率,业绩比较基准在 4% 至 6% 之间,在资产配置和组合方面,大多为长期 + 封闭式产品,从产品风险等级分布来看,护理理财产品主要为三级(中)级产品,二级产品所占比例为 30%。

从金融子公司发行的老年金融产品类型来看,它们大多仍以固定资产和集资为主要投资主体,但目前也在加快股权、商品、金融衍生产品等资产的多元化和全类别投资。

特别是自 7 月以来,随着股市的复苏,许多金融子公司主要以 FOF 的形式直接或间接地投资于股票资产。

平安金融管理有限公司副总经理傅强表示,银行财富管理子公司擅长固定收集模块和另类资产,衍生产品在养老等高度强调安全的产品中也有非常广阔的应用空间。从长远来看,从战略角度看,银行做养老产品、股权投资是非常重要的。但目前,从权益的角度来看,提高银行整体财务管理能力还有很大的空间。

邓宇认为,商业银行应整合内外部资源,及时解决老年金融业务中存在的产品分散、养老金融业务模式碎片化等问题。商业银行应依托证券、保险、信托、融资租赁等企业平台优势,为养老行业企业提供上市融资和其他多元化融资服务。

-

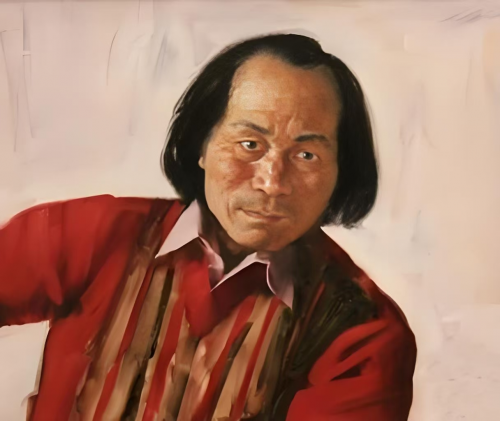

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16