定投基金,这几个数据要掌握

很多小合伙人应该经常在媒体上听到阿尔法和贝塔这个词,比如基金研究报纸、新闻、官方账户和各种大人物,这听起来很优雅。阿尔法,贝塔到底是什么意思,今天我们要了解它,揭开它的神秘面纱,这样朋友们也可以随便说阿尔法、贝塔和夏普,没有不和谐的感觉!

在基金投资中,我们经常关注基金的回报和风险,经常会遇到一些基金评级指标。它们是阿尔法系数和贝塔系数以及夏普(Sharp)这三个最常见的指标。这是金融工程中的术语。

α和β之间的关系是什么?

事实上,阿尔法、贝塔和夏普都是从资本资产定价模型中推导出来的。假设投资于一项资产的回报率为Y,整个市场的平均回报率为X,资本定价模型的公式为Y=α+βx。

其中,α衡量收益Y的非系统风险成分(由公司或事件的影响引起的风险)。

β主要衡量收益Y的系统风险部分,一般指外部不受公司控制并具有非常广泛影响的风险,影响整个金融市场。

α和β在基金中意味着什么?

高风险代表高回报,因此在基金中,α的另一面是超额回报。基金中的A指基金的超额回报,即衡量一项投资超过指数或基准回报的回报。一般来说,α值越大,基金获得超额回报的能力就越强。

如果a大于0,就意味着基金的表现超过了市场平均水平,并获得了超额收益;如果α小于0,则意味着该基金已达到市场平均水平。

让我们继续讨论β,贝塔系数是用来衡量基金回报的风险和市场比较,基金价格相对于市场价格趋势的相关程度。一般来说,β越大,基金相对于整体市场的波动性就越大。

如果我们把能够代表市场组合的β值看作1,那么在基金投资中,CSI 300指数基金的β值等于1,因为沪深300指数基金选择了300只股票,占市场总市值的60%,因此它可以充分代表市场组合,β值自然可以等于1。

夏普比率

它是指风险与回报的比率,它衡量基金每增加一次风险的回报,而夏普比率是通过将基金的部分除以基金的平均回报率除以基金的标准差来计算的。

让我们举个例子:

如果债券基金的回报率为3%,则投资组合的回报率为15%,而投资组合的标准差为6%。

因此,这个夏普比率=(15%≤3%)/6%,其结果是2%;这2%意味着每增加1%的风险,你就可以增加2%的回报。

-

蓝帆医疗携手山东省立医院启动减重患者手术慈善捐赠活动,打造减重公益新标杆互联网 2023-07-04 14:56

蓝帆医疗携手山东省立医院启动减重患者手术慈善捐赠活动,打造减重公益新标杆互联网 2023-07-04 14:56 -

热烈祝贺! 爱创科技加入中经联溯源技术专业委员会!原创 2023-07-04 14:49

热烈祝贺! 爱创科技加入中经联溯源技术专业委员会!原创 2023-07-04 14:49 -

中核海得威“健康管理进校园”暨“健康护胃中国行”四区公益活动第一站成功举办互联网 2023-07-04 14:35

中核海得威“健康管理进校园”暨“健康护胃中国行”四区公益活动第一站成功举办互联网 2023-07-04 14:35 -

循环智能在2023全球数字经济大会斩获“大模型行业应用典型场景案例”等成果互联网 2023-07-04 14:27

循环智能在2023全球数字经济大会斩获“大模型行业应用典型场景案例”等成果互联网 2023-07-04 14:27 -

中核海得威亮相2023深圳国际高性能医疗器械展互联网 2023-07-04 14:23

中核海得威亮相2023深圳国际高性能医疗器械展互联网 2023-07-04 14:23 -

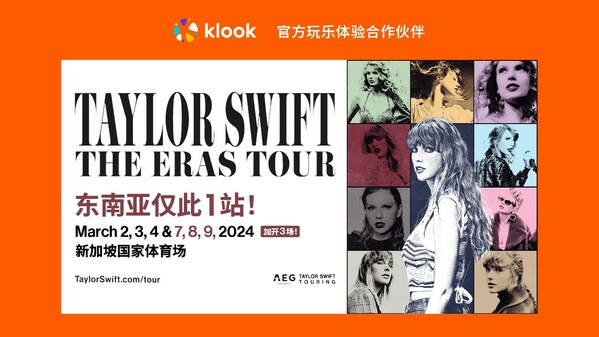

Taylor Swift | The Eras Tour新加坡站Klook7月7日中午12点开售环球新闻网 2023-07-04 14:18

Taylor Swift | The Eras Tour新加坡站Klook7月7日中午12点开售环球新闻网 2023-07-04 14:18