我们应该怎么看待银行利润的负增长?

截至8月30日,已有36家A股上市银行在其半年度报告中披露。一些银行已经交出了半年报表卡,这是它们上市以来净利润增长最慢的一次。这种情况近10年来从未发生过。尤其是一些银行利润的负增长和不良贷款的"双升"引起了市场的关注。

在36家上市银行中,18家实现负净利润增长,6家国有银行和9家股份制银行实现净利润负增长。6家最大银行的净利润下降了10%以上,而在成长型银行中,只有2家的净利润增长超过10%,其中大多数银行的净利润增幅不超过5%。因此,人们担心,银行利润下降将增加金融风险。

其实,这种担心是没有必要的。仔细分析银行利润变化的具体原因,可以了解银行目前的经营状况。负利润增长不是银行自身经营能力的问题,而是特殊时期的暂时下降,是银行认真贯彻国家有关政策要求,支持防疫防控,加快风险管理,按照商业可持续性原则解决问题的结果。

受新冠肺炎疫情影响,我国实体经济受到一定程度的冲击,以实体经济为基础的银行不可能独善其身。与实体经济相比,反应迟缓。对实体经济的影响是最直接、最敏感的,银行只有在实体经济出现资金周转困难时才能在贷款中反映出来。

特别重要的是,为了应对疫情对经济的影响,国务院常务会议指出,财政全年应为实体经济创造1.5万亿元的利润。1.5万亿元的数据真的很多,那么怎么让,收益从哪里来呢?中国人民银行行长易纲在第十二届陆家嘴论坛视频环节上说,金融业对企业的利润主要体现在三个方面:一是通过降低利率获利;二是通过直接货币政策手段促进利润优惠;三是银行降低收费以实现盈利。

这也是事实。为了响应国家的号召,银行机构降低了贷款利率,降低了服务费,使实体经济受益。根据今年上半年每家银行披露的资料,六大银行的净息差均有不同程度的收窄,其中工行跌幅最大,较去年同期下降0.16个百分点,而中国建设银行和邮政储蓄银行均下跌0.13个百分点。今年上半年,银行金融机构向新兴小微企业发放贷款的平均利率为5.94%,比2019年全年平均利率下降0.76个百分点。据统计,今年前7个月,银行向市场主体捐赠了8700亿元人民币,其中一些是利润。

此外,为应对未来潜在的信贷风险,银监会要求银行机构加大不良贷款处置力度,应批尽批,腾出更多资金支持中小企业发展。同时,足额计提准备金,应对未来风险。上半年银行业金融机构处置不良贷款1.1万亿元,比去年同期多1689亿元。按照预期信用损失原则计提减值准备1.3万亿元,增加34。比去年同期增长百分之四点四。其中,36家上市银行上半年减值损失总额达8627.99亿元,比去年同期增加38.61%。例如,中国银行上半年录得资产减值损失66。5亿元,比去年同期增长百分之九十七点四六,创历史同期新高。中信银行上半年计提拨备477亿元,比去年同期增加135亿元,增幅近四成。

其实,无论是为实体经济让利,还是为实体经济提拨备,在商业上都是可持续的。需要认识到,降准降息,降费降费,从而影响银行利润增长和减轻实体经济负担,并不是相互对立的。银行适度盈利不会"吃亏",因为银行虽然下调了贷款利率,减少了收费,但贷款数量却在增加,再加上央行降准,增加再贷款等低成本资金的扩张,在一定程度上抵消了利率收窄的问题,起到了"薄利多销"的作用金融机构与实体经济共生共荣。只有实体经济发展了,才能给银行带来更多的利润,稳定企业,守住市场主体,才能稳定金融。但也在负债方面对银行机构提出了更高的要求,降低负债成本是银行必须面对的客观问题。

-

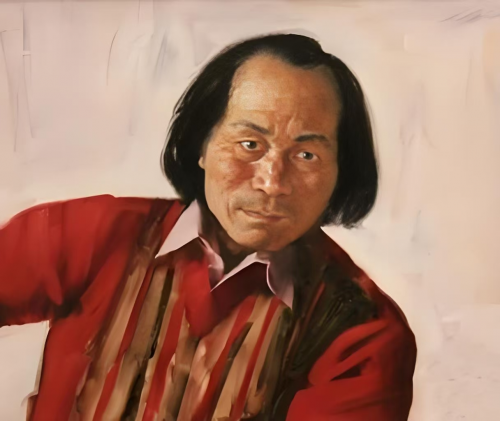

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16