新规定代扣代缴个人所得税热点问题解答

1、扣缴义务人对当年首次进入岗位的居民预缴工资和工资收入的扣减费如何计算?

A:按照国家税务总局关于完善和调整部分纳税人个人所得税代扣代缴办法的通知(通知号)第一条的规定。第十三条国家税务总局(国家税务总局,2020年)对纳税年度首次领取工资和工资的个人,扣缴义务人预缴个人所得税时,可以按5000元/月的累计扣除额乘以截至当年的月份数。第三条规定,纳税人依照本通知的规定,可以按照上述条件预缴个人所得税,应当及时确认并如实向扣缴义务人提供有关的证明材料或者承诺书,并对有关材料和承诺书的真实性、准确性和完整性负责。纳税人和扣缴义务人应当保存有关信息或者承诺声明,以供参考。本公告自2020年7月1日起施行。

2、第一次领取工资、工资的居民个人"的规定是什么?答:根据国家税务总局关于完善和调整部分纳税人个人所得税代扣代缴办法的通知(通知号)。13国家税务总局2020年)规定:"4。本公告所称首次取得工资和工资收入的居民,是指从纳税年度第一个月起至新就业期间的居民个人。未领取工资、薪金收入或者未按照累计扣缴办法预缴个人所得税连续劳动报酬的居民个人。本公报自2020年7月1日起生效。

3。纳税人肖昭没有找到工作,从2020年1月到8月一直没有收到工资、工资收入,只有8000元的劳动报酬,并按照单一收入适用于20%的预扣缴税率,在9月初找到一份新工作并开始领取工资,那么新入职单位在计算扣减9月份工资、工资所得税时,可以扣除多少可扣减的费用?答:扣减费为45000元(9个月×5000元/月),自年初起计算。

4。接受全日制教育的学生应如何因实习而获得劳动报酬,提前扣缴个人所得税?答:根据国家税务总局关于完善和调整部分纳税人个人所得税代扣代缴办法的通知(通知号)第二条的规定。(十三)国家税务总局(国家税务总局,2020年):受过学历全日制教育的学生,因实习而取得劳动报酬的,扣缴义务人应当预缴个人所得税。累计扣缴方式可以按照国家税务总局关于个人所得税代扣代缴管理的通知(试行)(试行)规定的累计扣缴方式计算、扣缴。(2018年第61号)。

根据国家税务总局关于个人所得税代扣代缴管理办法(试行)(国家税务总局2018年第61号通知)第6条的规定,累计扣缴法扣缴个人所得税的具体计算公式如下:

当期预缴税款数额,按每月5000元乘以实习月初至本月的实习月数乘以当期扣缴额=(累计收入-累计扣减费)×扣减扣减额的当期累计预扣税额计算。第三条规定,纳税人依照本通知的规定,可以按照上述条件预缴个人所得税,应当及时确认并如实向扣缴义务人提供有关的证明材料或者承诺书,并对有关材料和承诺书的真实性、准确性和完整性负责。纳税人和扣缴义务人应当保存有关信息或者承诺声明,以供参考。本公告自2020年7月1日起施行。

5。在2020年7月1日前受雇或被拘留的纳税人应如何提前缴纳更多的个人所得税?答:根据国家税务总局关于完善和调整部分纳税人个人所得税代扣代缴办法的通知(通知号)。第十三条国家税务总局(国家税务总局)在2020年7月1日前就业或被拘留的纳税人,提前缴纳更多个人所得税的,在下一年缴纳综合所得税时,仍可申请退税。

-

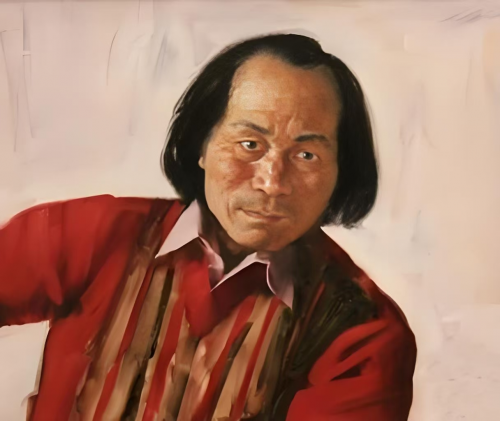

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16