购买私人债务是信托公司重新安排非投标期限的曙光吗?

自今年下半年以来,融资额度一直受到限制,远未开放非标准和标准产品,越来越多的信托公司正试图在当地城市投资平台上购买私人股本债券。"城市私人债务征收可以说是信任度的逻辑上最平稳的转型方向,无论如何,它是看地区财政收入、主要债务结构争夺的信任度问题,从领域到领域,如果能接受一定程度的收入下降,就没有本质的区别。一位善良的大学同学向我推荐了十几位经纪销售朋友,一举猛扑过来,但几次互相交谈,却发现业务空间可能没那么大。

信托公司做出了大量努力,摆脱了合法筹集高息贷款资金的道路,从寻求将风险资本联系起来,到探索发行资产证券化/荷兰银行(Abn),到目前认购私人股本。我们可以看到,这是一个理想与现实不断趋同的过程,因为从AAA到AA+,再到AA,再到AA的交易对象的评级要求,虽然更为平易近人,但仍很难落到实处。

购买私人债务是信托公司重新安排非投标期限的曙光吗?

我认为最大的问题是,传统的非标准业务团队在获得标准资产方面没有任何优势,少数老虎吃天。"AAA和AA+是很强的科目,当然不是非标准的客户,所以友谊很弱,如果没有特殊的人际关系,想从零开始,可行性真的不是很大。如果它是AA的主体,如果它既满足了企业风险控制的准入条件,又能与资产回报相匹配,那么据估计,非标准的融资额度已经投入了很长一段时间。在不破坏区域风险控制的情况下,这些债券能有多大的空间?

因此,我认为这个投资空间可能主要取决于两点:一是我原本想成为一个不规范的机构,但由于合规问题,一些地方监管机构要求平台项目必须以项目贷款的形式进行,现在,通过认购债券,我们可以拯救国家;第二,由于标准信托的政策倾斜,发行者的准入标准应该酌情降低。

所以从长远来看,非标团队涉猎标投的探索注定是坎坷的,对于一家信托公司来说,理性的选择是果断地进行战略调整,非标资源集中到少数重组后的团队去做,其他团队都要变成一个体系才能转型成一个标准团队,而他们的展业不能再弄巧成拙,需要引进领军人物正如我在《信托还剩哪些制度优势》中所说,信托业的资产管理属性也要强化,标准和非标团队分工布局明确后,信托公司的产品设计和资产配置能力也要加强非标业务收缩的根源在于非标资产的萎缩,这是一个内在的挑战,而标准资产的再发展实际上是二次创业,甚至需要某种自上而下的推动。充分发挥‘信托新规’对非标投资比例最高的全资管50%的作用。

在一个清晰的轨道上,竞争往往是基层的执行力;在不明确的轨道上,竞争更多地是高层的决策权。在行业转型的痛苦时期,选择比努力工作更重要。我们看不清楚方向。比较的是谁能看得清楚,谁能把力量集中在历史的右边。这确实是对一家公司成功的战略考验。

-

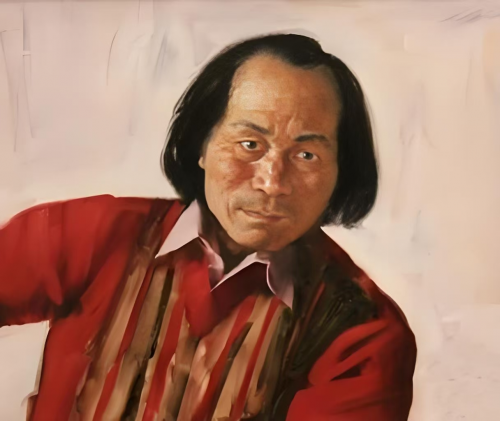

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16