美国企业债务上升到10.5万亿美元

美国银行(BankofAmerica)的一项最新全球研究显示,美国公司目前的债务总额为10.5万亿美元,其中包括债券和贷款,比半个世纪前高出30倍,这一数字令人震惊。

到目前为止,美国企业以"投资级"信用评级偿还了从AAA级到BBB级的最大债务。过去10年,这部分市场的借款翻了一番,达到7.2万亿美元。

谁是美国企业的债权人?美国纳税人。

对债权人来说,提高评级应该是一件好事,尤其是如果美国企业的表现符合投资者的预期,一旦新一轮冠状病毒肺炎的健康威胁得到更好的控制,经济复苏,企业利润恢复,它们就会开始偿还债务。

然而,一半的投资级公司债券(3.6万亿美元)处于bbb信用评级的边缘,远低于投机性(即垃圾级)。

长期以来,投资者一直担心信用评级公司会出现衰退或不断下调BBB评级,这可能会影响垃圾债券市场。根据美国银行(Bank Of America)的数据,垃圾债券市场规模约为BBB市场的三倍。

不可否认的是,自美联储3月份推出一系列紧急融资计划以来,企业债务前景变得明朗起来。该计划旨在维持危机时期的信贷流动性,包括美联储首次购买企业债券。

连锁反应包括大量资金流入美国企业债券市场,包括投资债券基金和交易所交易基金(ETF)的个人投资者,以及在债券市场寻求流动性收益的海外买家。

这张图表分析了2020年第一季度美国企业债券市场的所有权。

值得注意的是,饼图中还没有包括第二季度以极低借贷成本发行的大量新债券的持有者,因为这种疾病正在北美蔓延,导致企业囤积现金,以应对可能持续几个季度的疲弱企业盈利。

但这份报告还显示,今年早些时候,外国投资者是美国企业债券最大的单一持有者,占美国企业债券的27%。然后,包括共同基金和ETF基金在内的基金持有美国企业债券22%的股份。

另一个问题是,尽管交易所交易基金(ETF)的基础资产缺乏流动性,但它们在过去10年企业债券繁荣中的作用日益明显。

然而,在冠状病毒(Coronavirus)引发的最糟糕的螺旋式下跌以及随后的复苏中,美国最大的企业债券交易所交易基金(ETF)的表现基本上与预期相符,这也是美国主要股指创下新高的主要原因。

标准普尔500指数(S&P 500)昨日下跌0.21%,道琼斯工业平均指数(DowJones Industrial Average)下跌0.78%,结束了5个月来的最大涨幅。道琼斯工业平均指数(DowJones Industrial Average)周一收跌0.78%,8月份升至36年来的最高水平。

由hansmikelsen领导的美国银行信贷团队指出,固定收益ETF今年正变得越来越受欢迎,其中包括专门从事高评级公司债券的etff。与公共债务相比,高等级公司债券的交易量从2010年的1.6%上升到今年的12.4%。

具体来说,对于投资级公司债券,他的团队估计,每日交易中约有一半来自价值574亿美元的iSharesBoxx投资级公司债券ETF,该ETF上涨0.44%。

根据FactSet的数据,在过去三个月里,美联储已成为LQD的最大持有者,持有17861股股票。

-

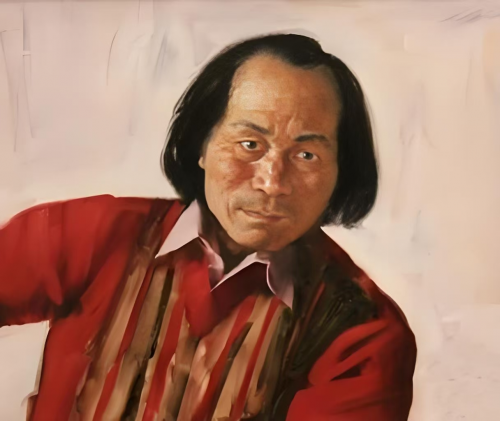

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16